Le concept de dette publique : une erreur de logique

Un mortel doit restituer tout l’argent qu’il emprunte. S’il fait rouler sans fin ses crédits, il sera un jour lâché par ses créanciers lorsque son espérance de vie deviendra trop incertaine. Parce qu’il est mortel un être humain est forcé de rembourser. Cette obligation s’appelle une dette.

Les entreprises, les établissements financiers et surtout les États ne sont pas soumis à la certitude de la mort. Ils sont à l’abri du vieillissement et le plus souvent se consolident avec le temps. Avec prudence, ces organismes peuvent faire rouler leurs emprunts jusqu’à l’infini. Devoir de l’argent quand on est immortel n’a pas les mêmes conséquences que lorsqu’on est mortel. Puisque la finitude ne le concerne pas, le terme de dette est inapproprié pour désigner les obligations financières d’un État. La dette publique n’existe donc pas.

La pensée économique « main stream » considère qu’un État fonctionne financièrement comme une personne humaine, puisqu’elle retient la notion et le terme de dette pour désigner les emprunts publics. En appliquant à un immortel le modèle économique d’un mortel, elle commet une erreur de logique.

Pour éviter cet écueil on doit analyser les finances publiques de façon différente.

Un État ne dépense pas, il prête

Tout au long de sa vie un citoyen bénéficie de services de la part de l’État. Si l’on comptabilise les coûts de son éducation, de sa santé, de sa retraite et de toutes les prestations régaliennes (justice, sécurité, infrastructures, défense, etc.), on atteint un total qui représente plus de 50 % des richesses que consomme un individu dans sa vie.

En échange de ces services reçus, un citoyen accumule des dettes auprès de la Puissance Publique qu’il rembourse sous forme d’impôts et de cotisations. En conséquence un État ne dépense pas, il prête. Avec ses administrés, il cultive une relation de créancier à débiteur.

Lorsqu’il emprunte pour servir sa population, un État ne s’endette pas car le passif engendré est compensé par l’actif des créances implicites que constitue son droit de lever l’impôt en échange des prestations fournies. Le rôle des prélèvements obligatoires n’est pas d’équilibrer des budgets mais de rembourser des dettes d’êtres mortels envers un État immortel. Prêter, ce n'est pas dépenser. Comme la dette publique, la dépense publique n’existe pas. Ce sont deux erreurs de logique que de les invoquer.

En France, les discours économiques « main stream » qui dénoncent la dette et la dépense publique sont suivis par tous les gouvernements. Ces paroles, en s'appuyant sur des notions fausses, commettent des erreurs de raisonnement qui concluent que nos finances sont désastreuses alors même qu’elles sont florissantes. La méconnaissance de cette très bonne santé est néfaste en une époque d’immenses mutations et de grands dangers. Nous nous privons de ressources abondantes pour financer des réformes et des investissements indispensables.

Les finances publiques françaises n’ont pas à être redressées, elles sont très saines.

Les règles prudentielles

Si dettes et dépenses publiques n’existent pas, l’État peut-il emprunter sans contraintes ? La réponse est non.

Il existe des organismes qui empruntent de gros volumes et pour lesquels le terme de dette n’est jamais évoqué mais qui cependant sont soumis à des contraintes. Ces organismes, immortels, sont les banques. Les banques empruntent pour placer des crédits auprès de leurs clients. Elles contractent des masses d’emprunts, mais on ne dit jamais d’elles qu’elles ont des dettes mais des engagements.

Le terme d’engagement est retenu car lorsqu’une banque lève des capitaux pour financer des crédits, le passif de ses emprunts est immédiatement compensé par l’actif que représentent les reconnaissances de dettes qu’elle détient alors auprès de ses clients. Le passif des emprunts est égal à l’actif des créances. Un engagement au sens financier, ce sont des obligations équilibrées par des créances. Comme les banques prennent des marges sur les taux d’intérêts, elles prospèrent avec un actif qui rapporte plus que le coût du passif.

Mais cette situation n’est pas sans risque : le défaut de paiement des clients. Pour se prémunir, les banques doivent respecter des règles prudentielles.

Très schématiquement le principe est le suivant : pour chaque catégorie de clients, on définit un risque de défaut. Par exemple 10 % pour un certain type de clients. Si une banque veut leur accorder 100 millions d'euros de prêts, elle a l’obligation d’avoir l’équivalent du risque (10 millions d'euros) en réserve sous forme de capitaux propres.

C’est pourquoi surveillé par des règles prudentielles, malgré leurs masses d’emprunts, le modèle économique des banques est sain et prospère, car la hauteur des engagements est limitée par les fonds propres et le taux de risque.

L’ensemble des règles prudentielles est déterminé par les accords dits de Bâle 3 auxquels les banques ont l’obligation de se conformer pour être dignes de confiance. In fine ces accords permettent généralement aux établissements financiers une autorisation d’engagements égale à dix fois leurs fonds propres.

Tel est le modèle économique solide des banques. Si demain on les obligeait à ne prêter qu’à hauteur de leurs fonds propres, on assisterait à un effondrement de l’économie mondiale. L’avenir ne serait plus financé.

Un État n’a pas de dettes mais des engagements

Il en va de même pour l’État : si demain on obligeait ce dernier à ne dépenser que ce qu’il prélève, ce serait l’effondrement de la société. Cela prouve que le modèle économique d’un État moderne est semblable à celui des établissements financiers. À l'instar des banques, les États se refinancent par l’emprunt. Ils ne dépensent pas, ils prêtent à leurs clients qui sont leurs administrés. Les prélèvements obligatoires ne sont pas des sommes destinées à équilibrer des budgets mais sont des remboursements de crédits. Les États n’ont pas de dettes mais des engagements qui sont équilibrés par leur droit de lever des impôts et des cotisations.

Pour prospérer les banques doivent faire rouler leurs engagements pour dégager des profits. Et dans le respect des règles prudentielles, plus elles ont d’engagements plus elles accumulent les bénéfices. De même les États doivent faire rouler leurs engagements pour le bien-être de leurs concitoyens. À l’image des banques, les États ne peuvent prospérer qu’avec des emprunts. Et, dans le respect de règles prudentielles, plus les États ont d’engagements, mieux ils peuvent servir leur population.

Pourtant la pensée « main stream » plaide pour la réduction des déficits et le désendettement de l’État. Avec pour argument, en évoquant la mort, qu’il n’est pas bien en vivant au-dessus de ses moyens de transmettre des dettes à ses enfants. Cette idée est une erreur emblématique car elle équivaut à appliquer à l’État immortel un modèle économique de mortels. Compte tenu de son éternité, le fonctionnement financier d’un État ne peut pas se penser comme celui d’un foyer. On ne reproche jamais à un banquier, pourvu que ses créances soient de qualité, de transmettre à ses heureux héritiers un établissement avec un passif important d’emprunts. Comme leurs ancêtres, en faisant rouler les engagements, les descendants accumuleront des profits. De la même manière, pour garantir la prospérité de leur pays, les générations futures feront rouler les engagements publics.

Des règles prudentielles plutôt que des règles budgétaires

En donnant, priorité à l’équilibre dépenses / recettes et à la nécessité de rembourser la dette, on gère l’État comme un foyer. Ce prétendu bon sens est néfaste.

Pour contrebalancer le passif des emprunts, ce qui est essentiel pour un État, c’est la solvabilité de ses débiteurs que sont les assujettis. Ce qu’il faut prendre en compte pour la soutenabilité ce n’est pas l’équilibre annuel des budgets et encore moins le ratio dette sur PIB mais la bonne santé économique des citoyens et des entreprises. C'est parce qu'il n'était plus possible de prélever sur leur population devenue trop pauvre que des pays comme l'Argentine se sont retrouvés en défaut de paiement.

Ainsi, comme les banques, un État n’a pas de dettes mais des engagements. Il ne dépense pas, il prête. Il n’y a pas de dépense publique, mais un prêt public. Engagements et prêt public sont les deux concepts fondamentaux pour analyser la situation financière d’un État. Cette méthode, en renvoyant au second plan la question budgétaire, ouvre des perspectives plus saines et plus optimistes. Les impôts et les prélèvements obligatoires doivent être déterminés pour assurer la solvabilité de l’État et non pour équilibrer des budgets : le prudentiel plutôt que le budgétaire.

L’État français, un établissement financier sain et solide

En 2022 les actifs financiers des administrations publiques sont 1 689 milliards d’euros (source Insee Fipeco). Ils sont composés essentiellement d’actions (participations de l’État dans des sociétés notamment). Ils sont détenus à hauteur de 56% par les administrations centrales et a hauteur de 30% par les administrations de sécurité sociale. Ces 86% représentent 1452 milliards. Ces titres sont négociables à court et moyen terme. Parmi eux il y a les réserves de changes (or et devises) à hauteur de 245 milliards négociables à très court terme. Ces 1452 milliards peuvent être considérés comme les fonds propres de l’État.

Si l’État français était une banque, il disposerait selon les critères de Bâle 3 d’une autorisation d’engagements de 14 520 milliards d'euros (dix fois les fonds propres). Ceux de la Puissance Publique sont de 3000 milliards d'euros. Ce qui est très peu et fait de l’État français un établissement financier très solide. Son efficacité à faire rentrer les prélèvements le dote de créances de très grande qualité avec un risque de défaut beaucoup plus faible que les banques classiques. D’où un coefficient qui pourrait être nettement supérieur à 10 fois les fonds propres.

Capable d’autoriser des engagements (dette) allant largement au-delà des 14 520 milliards d'euros.

De plus dans une logique prudentielle et à la différence des établissements financiers, il existe pour la France des atouts supplémentaires d’ordre immatériel qui sont principalement :

. Notre haut niveau de prélèvements et de redistribution

. La croissance

. L’absence du risque de « banque run »

. Les effets induits des sommes injectées dans l’économie

Notre haut niveau de prélèvements et de redistribution est un atout prudentiel très important. Il joue un rôle d’amortisseur qui freine les effets récessifs des retours de conjoncture.

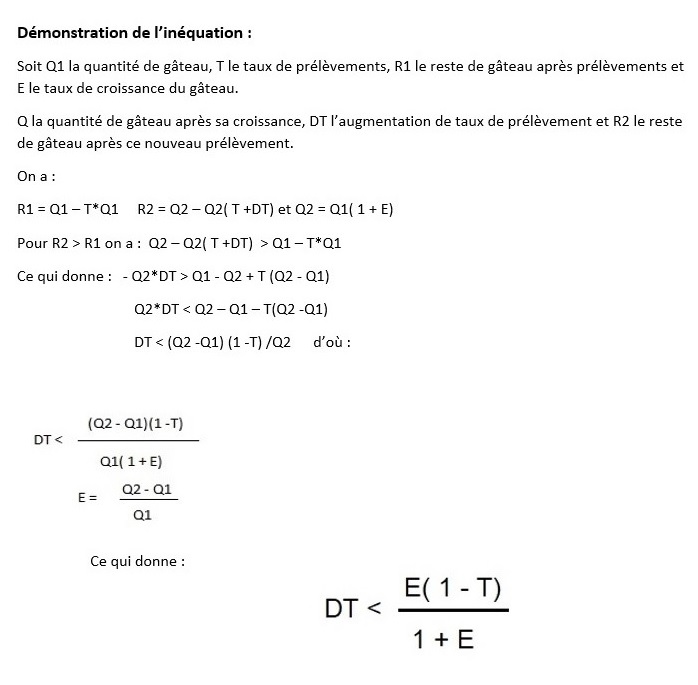

La croissance augmente mécaniquement les revenus de l’État et permet, si besoin est, d’augmenter les impôts sans faire baisser le reste disponible. En effet si T est le taux de prélèvement DT l’augmentation de ce taux et E le taux de croissance un calcul très simple démontre que si :

le

reste disponible pour les assujettis s’accroit même si

les prélèvements augmentent.

le

reste disponible pour les assujettis s’accroit même si

les prélèvements augmentent.

Pour plus d’informations sur cette formule voir l'annexe ci-dessous ou le livre ‘ Le mensonge de la dette ‘ édité aux éditions Le Publieur,

En termes prudentiels, la croissance est un élément essentiel puisqu’elle permet d’augmenter, si nécessaire, les impôts sans faire baisser le net disponible. Elle renforce la solvabilité des assujettis. Elle améliore la qualité des créances.

Le « banque run » est la terreur des banques, lorsque paniqués de tout perdre leurs clients se précipitent pour retirer leurs avoirs. Il est évident qu’un État n’a pas à affronter ce risque.

Lorsque l’État injecte, par l’emprunt, de l’argent dans l’économie, il soutient l’activité. Ce qui augmente les rentrées fiscales. Pour calculer la charge des engagements, ces rentrées doivent être déduites des intérêts payés. En affirmant que le cumul des intérêts de ce qu’elle appelle la dette devient un des premiers poste budgétaire, la pensée « main stream » oublie de déduire ce que rapporte l’argent injecté et se trompe en confondant coût et charge. La charge des engagements est égale aux intérêts soustraction faite des rentrées fiscales dues aux effets induits. Cette différence peut être parfois négative et, dans ce cas on n’a pas une charge mais un produit. Affirmer que la charge de la dette, correspond au cumul des intérêts des emprunts est une erreur qui conduit à vouloir limiter les engagements au nom d’un très mauvais calcul. Un déficit, s’il génère suffisamment de croissance, peut s’autofinancer et même parfois rapporter plus que ce qu’il coûte.

Notre très grande qualité prudentielle, reconnue par les marchés, est un patrimoine qui appartient aux citoyens. Pour leur malheur, la pensée « main stream » leur confisque.

Nos marges financières sont énormes. Malgré une hausse constante des engagements depuis des décennies, cette manne explique pourquoi la France ne se fracasse toujours pas contre le « mur de la dette ». Dans une logique prudentielle, qui seule compte pour les marchés financiers, le mur est très loin. Ceux qui se répandent en proclamant que la dette de la France est abyssale mentent aux Français.

Bien cachée, la très bonne santé de nos finances publiques est saluée par les organismes financiers du monde entier. Chaque semaine, auprès de France Trésor, aussi férocement que discrètement ils jouent des coudes pour parvenir à prêter à la France.

Les ravages de l’analyse budgétaire

L’analyse budgétaire, qui retient le terme de dette plutôt que d’engagements, s’adosse essentiellement à deux indicateurs incohérents : le déficit public annuel et de ratio dette sur PIB.

Le plus discutable des deux s’agissant d’emprunts, est le ratio dette sur PIB. Mathématiquement, ce ratio est une ineptie puisqu’il confronte un PIB annuel à une dette qui s’étend sur des années. De plus, pour ajouter à l’incohérence, la dette est un montant propre à l’État, alors que le PIB représente la richesse produite essentiellement par le secteur privé.

Ce n’est pas tout. Puisque c’est le pourcentage qui compte, on pourrait, dans la misère, avoir un ratio dette sur PIB très favorable avec un tout petit PIB et une toute petite dette. Ceci prouve que cet indicateur est désastreux pour comparer les pays. Pourtant la pensée « main stream » ne fait que ça.

Ce ratio, devenu le pilier des jugements sur les finances publiques, n’est représentatif de rien. Pour preuve le Japon qui a un ratio au moins deux fois plus élevé que celui de la France est loin d’être au bord de la faillite.

Un ratio qui a du sens : dette sur prélèvements obligatoires

Comme c’est avec ses prélèvements que l’État assure sa solvabilité, il existe un ratio qui a du sens. C’est celui de dette publique sur montant des prélèvements obligatoires. Ceux-ci constituant les revenus de l'État, on obtient la comparaison d’une dette avec un revenu. Ce qui est beaucoup plus significatif et plus cohérent. Dans ce cas seules des sommes propres à l’État interviennent pour donner une meilleure appréciation de la soutenabilité. Ce ratio est très facile à calculer. Il suffit pour chaque pays de diviser ses engagements par son PIB multiplié par son taux de prélèvements obligatoires. Il compare mieux les pays puisqu’il intègre les taux de prélèvements de chacun. Ce que ne fait pas le ratio dette sur PIB.

En 2022, cela donne en pourcentage pour les principaux Pays de l’Europe des 27 le tableau suivant :

|

PAYS |

|

DETTE SUR PRELEVEMENT |

|

|---|---|---|---|---|

|

Suède |

|

75,9 |

|

|

Pays Bas |

|

126,9 |

|

|

Pologne |

|

130,2 |

|

|

Danemark |

|

140,2 |

|

|

Allemagne |

|

149,3 |

|

|

Luxembourg |

|

161,8 |

|

|

Finlande |

|

169,4 |

|

|

Autriche |

|

179,4 |

|

|

Irlande |

|

204,1 |

|

|

Hongrie |

|

215,6 |

|

|

Belgique |

|

228,5 |

|

|

France |

|

237,4 |

|

|

Espagne |

|

290,2 |

|

|

Portugal |

|

302,9 |

|

|

Italie |

|

331,2 |

|

|

Grèce |

|

412,8 |

|

|

UE |

|

201,4 |

|

Dans ce tableau la France est mieux classée que dans celui du ratio DETTE / PIB.

Ces ratios indiquent que la dette française représente 237,4 % du revenu annuel de l’État. Ce qui signifie que l’État français a comme dette, moins de deux ans et demi de revenu annuel. N'importe quel bon père de famille, qui a emprunté pour acheter une maison et qui a quelques prêts à la consommation dépasse un endettement très au-delà de deux ans et demi de revenus annuel sans que l’on crie au surendettement.

Si dans la logique de la pensée « main stream » on considère l’État comme un foyer, alors son endettement est très faible. Et la différence entre la France et l’Allemagne est minime puisqu’elle n'est que d'un an.

Il est à noter que l’Europe des 27 a une dette publique totale qui n'équivaut qu'à deux ans du total des revenus publics annuel de ses États. Ce qui est très peu, trop peu, et interroge sur les retards de l’Europe. (voir le rapport Draghi)

Le traité de Maastricht : un désastre

En débouchant sur le Pacte de Stabilité le traité de Maastricht nuit gravement à l' Europe.

En terme budgétaire en 2023, avec un taux de prélèvement obligatoire de 46 % , si la France respectait les critères de Maastricht (une dette inférieure à 60% du PIB), l’endettement de l’État ne représenterait que 1,3 année de ses revenus.

En terme prudentiel cela représenterait 1581 milliards d’euros d'engagements (60% du PIB). Soit 1,08 fois les fonds propres de l’État (1452 milliards). Ce qui est très faible. Bâle 3 autorise jusqu’à dix fois.

Que ce soit en termes prudentielles ou budgétaires les exigences du traité de Maastricht autorisent des engagements trop faibles qui sont incompatibles avec les besoins de développement d’un pays comme la France. Ceci prouve que ce traité est nocif. Il s'ajoute, avec celui de Versailles, à la lugubre liste des traités désastreux pour l’Europe.

L’État fait circuler l’argent et, par l’emprunt, crée de la monnaie

Est appelé dépense publique le cumul de ce que l’État paie. Mais est-ce la vérité ?

Lorsque l’État paie, il ne dépense pas. Il prend dans la poche de l’un pour mettre dans la poche de l’autre. Pour les retraites, il prend dans la poche des jeunes pour mettre dans la poche des aînés. Pour payer des dépenses d’infrastructures, il prend dans la poche des contribuables pour mettre dans la poche d’entreprises. Pour financer le chômage, il prend dans la poche des travailleurs et des entreprises pour le mettre dans la poche des chômeurs. Et ainsi de suite. L’État ne dépense pas, il prête et redistribue.

Lorsqu’un ménage paie en échange d’un bien ou d'un service, une fois le produit livré le phénomène économique est clos. Lorsque l’État fait de même il injecte de l’argent dans l’économie dont les effets induits augmenteront ses rentrées fiscales. Quand l’État paie il perçoit de l’argent en retour. Ce n’est pas le cas des ménages. En utilisant le même mot «dépense» pour qualifier deux mécanismes différents, la pensée « main stream » se perd dans la confusion.

La notion de dépense publique étant très ambiguë, le concept de déficit budgétaire n’a pas beaucoup de pertinence. Sous le contrôle du prudentiel, sa place est celle d’un indicateur parmi d’autres. On ne dit jamais d’une banque que ses prêts sont des dépenses. Il devrait en être de même pour l’État dont le modèle économique est celui d’un établissement financier. La dépense publique est une notion contestable.

In fine l’État fait circuler de l’argent et, par l’emprunt, crée de la monnaie. Son fonctionnement est parfaitement semblable à celui des banques, qui font de même pour générer de la valeur. C’est donc bien en établissement financier que l’État doit se réfléchir. La pensée « main stream », à commencer par la Cour des comptes, ne le fait pas. Elle place la question budgétaire au premier plan en pensant l’État comme un foyer. Obsédée par le déficit cette pensée ignore le plus important : le prudentiel. Cet aveuglement, conséquence d’erreurs de logique dues à de mauvais fondements conceptuels, prive dramatiquement le pays de financements aussi importants que raisonnables.

Eric Steffen

ANNEXE

Pourquoi la pression fiscale et les revenus peuvent croître ensemble

Les meilleurs niveaux de vie se trouvent dans les pays où les taux de prélèvements sont les plus forts. On y trouve des pouvoirs d’achat élevés et des systèmes sociaux avancés. Les pays d’Europe du Nord sont l’exemple et la preuve. L’histoire économique prouve que lorsqu’il y a une croissance continue des taux de prélèvements, le pouvoir d’achat et la justice sociale prospèrent ensemble pour une population plus riche dans un pays plus juste.

Que la justice sociale s’épanouisse avec les prélèvements n’est pas une surprise. Cependant, que la croissance des prélèvements n’empêche pas la progression des revenus disponibles est plus étrange. Plus la puissance publique prélève, plus le peuple dispose d’argent. Il y a là, en apparence, une sorte de contradiction. Ce mystère s’explique aisément par la résolution du petit problème mathématique exposé ci-dessous.

Situation 1

Un individu reçoit un gâteau dont on lui prélève un certain pourcentage. Il lui reste donc une certaine quantité de gâteau disponible.

Situation 2

Au même individu on donne un gâteau plus gros mais on augmente le pourcentage de prélèvement. De combien peut-on augmenter le taux de prélèvement pour que sa quantité de gâteau disponible ne diminue pas et même augmente par rapport à la situation 1.

Si T est le pourcentage initial de gâteau prélevé, DT la variation de ce pourcentage et E le taux de croissance du gâteau, un calcul très simple prouve que, avec une croissance positive, si la relation ci-dessous est vérifiée

voir

démonstration ci-dessous.

voir

démonstration ci-dessous.

la quantité de gâteau disponible et le pourcentage de prélèvement peuvent augmenter ensemble.

Exemple :

Soit un gâteau de 1000 g et un prélèvement de 40 %.

Le prélèvement est de 400 g.

Donc il reste une part de gâteau de 600 g (1000 g – 400g )

Soit une croissance de ce gâteau de 5 % : on a un gâteau de 1050 g.

Dans ce cas DT = 0,0286 (aux arrondis près) d’où une augmentation de prélèvement maximum de 2,86 % pour que la part de gâteau reste à 600 g.

Donc pour un nouveau taux de prélèvement de 42,86 % ( 40% + 2,86 %) on a :

un nouveau prélèvement de 450g (1050 g x 0,4286 = 450 g aux arrondis près)

donc une quantité de gâteau disponible inchangé de 600 g ( 1 050 g – 450 g)

Tant que le nouveau prélèvement ne dépasse pas 42,86 % au lieu de 40 % la quantité de gâteau disponible augmente.

D’un point de vue macro-économique si E représente le taux de croissance du PIB et T le taux de prélèvement on peut affirmer que :

Tant que cette formule liant le taux de prélèvement et la croissance est vérifiée, le reste disponible pour les assujettis augmente malgré la hausse des prélèvements.

Ainsi avec de la croissance, le taux de prélèvements et le revenu net disponible peuvent augmenter conjointement. Nous avons l’explication du mystère évoqué plus haut où la pression fiscale et les revenus progressent ensemble.

Une formule pour freiner les inégalités sans faire baisser les revenus des plus favorisés

Cette formule, d’un point de vue fiscale, peut être utilisée pour surtaxer les hauts revenus ou les dividendes excessifs sans les faire baisser.

On peut calculer une surtaxe personnalisée puisqu'elle dépendrait de la croissance (le E dans la formule) de chacun.

En appliquant cette formule, on peut limiter ou même supprimer la progression du revenu net d'un foyer riche.

Exemple :

Soit un foyer au revenu de 300 000€ par an et un taux de prélèvement de 35 %.

Impôts : 105 000 € (300 000 € x 0,35 ).

Revenu net : 195 000 € ( 300 000 € - 105 000 €)

Soit en un an, une croissance de ce revenu de 10 % qui monte à 330 000 €.

Dans ce cas DT = 0,05909 (aux arrondis près) d’où une augmentation de prélèvement maximum de 5,909 % pour que le net disponible baisse pas.

En effet :

Nouveau taux de prélèvement maximum : 40,909 % (35 % + 5,909%).

Donc aux arrondis près un impôt maximum de 135 000 € (330 000 € x 40,909).

Revenu net bloqué de 195 000 € (330 000 € - 135 000 €)

Tant que le nouveau taux de prélèvement ne dépasse pas 40,909 % au lieu de 35 % le revenu net progresse malgré l'augmentation de la pression fiscale.

Comme ce sont le plus souvent les hauts revenus qui croissent le plus vite, cette formule peut être un outil pour freiner les inégalités sans diminuer le net après impôts.

De même en cas de surprofits, on peut appliquer la formule pour personnaliser l'impôt sur les sociétés pour exceptionnellement réduire les dividendes sans en interdire la progression.

Démonstration de la formule